文/新浪财经意见领袖专栏作家 彭文生

市场过度关注以比特币为代表的数字资产,而没有重视建立在第三方支付体系之上的电子货币,其对信用创造模式、分业和混业经营之争、金融监管都有重要含义。

和现有的支付工具包括电子货币比较,央行数字货币没有特别的优势。如果央行对其数字货币支付利息,则其将成为类似银行存款的流动性资产,对银行体系、财政和金融的关系有重要含义。

在技术层面之外,市场参与者应该重视数字货币的公共政策含义,这是判断未来发展的关键。

我们都知道,现代银行和金融体系实际上是从支付体系中衍生发展而来的。那么今天的数字货币将会对银行和金融体系有什么样的影响呢?我今天讲的主要观点是,很多人关注数字货币的技术层面,其实我们更应该关注数字货币的公共政策含义。数字货币如果发展起来,必然对金融的结构产生重大影响,而现代银行体系可以说是公私合营机制,体现为享受政府信用担保和接受政府监管,由此只有理解了数字货币的公共政策含义,才能准确把握未来发展的趋势。

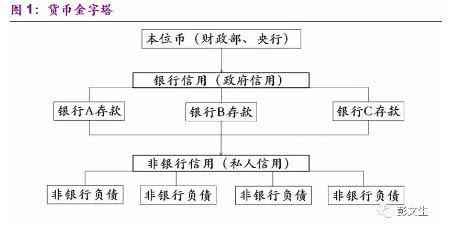

首先,简要回顾一下现代货币体系出了什么问题。借用明斯基的货币金字塔,在金字塔的顶部是本位币,由中央银行或者财政部发行,是政府的负债,是信用度最高的货币。在本位币下面是银行信用所支持的银行存款,所谓的广义货币。在银行信用下面是非银行、非金融机构之间的债务,在某些特定的环境下,这些债务工具也可以起到支付手段的作用,但其享受的信用一般比银行信用低。

那么现代货币体系出了什么问题?全球范围来看战后以来有两个问题。在50-70年代,是本位币发的太多,和财政扩张联系在一起,也就是财政赤字货币化,带来高通胀。过去40年,银行信用发行货币太多,带来资产泡沫尤其是房地产泡沫和金融危机。而银行信用之所以过度扩张,除了房地产作为抵押品的角色外,和政府信用担保尤其是混业经营把政府对银行体系的担保延申到整个金融体系有关。2008年全球金融危机以后,在加强金融监管之外,市场对数字货币也给予了期待,一些市场参与者甚至认为数字货币是解决传统货币体系问题的出路。

要理解数字货币的作用,首要问题是理解什么是货币?谈到数字货币,大家脑海里可能有不同的概念,争议也比较大。货币是怎么来的?经济学有两大学派,一个是商品货币论,认为货币最重要的功能是支付手段,记账单位和储值工具都是由支付手段衍生而来。教科书告诉我们货币来自于市场竞争。什么样的支付工具方便?具有稀缺性?在商品货币的竞争中黄金白银这样的贵金属胜出。因为上面提到的本位币和银行货币带来的问题,现在有些人相信比特币或者类似的具有稀缺性的数字资产将成为未来的货币。

第二个流派是国家货币论,一个典型的代表就是凯恩斯的货币观。凯恩斯认为,货币从来都是公权力的结果,货币最重要的功能是记账单位,支付手段和储值工具都是由此衍生。一块钱人民币永远是一块钱人民币,一块钱美元永远是一块钱美元,所有的商品交易和债权债务的清算都是以人民币或者美元来进行的。谁来规定这个记账单位呢?是政府。即使在原始社会,记账单位也是原始部落首领也就是公权力制定的。

你如果相信国家货币学说的逻辑,比特币现在不是未来也不会成为货币。我认同国家货币学说的逻辑,我在《渐行渐近的金融周期》的最后一章中讲述货币的未来时,我的观点就是比特币不是货币。

比较下大家关注的可能的数字货币形式,从货币的三大功能——记账单位、支付手段和储值工具来看,满足了什么样的要求。我们首先来看比特币这样一个私人数字资产,它既不是记账单位,由此不是支付手段,也不是有效的储值工具,因为其价格波动太大。有时候有人问我怎么看比特币?比特币值不值得投资?我的回答是投资比特币类似赌博,愿赌服输当然是个人的事情,但是如果忽悠一般投资者,把它作为一个传销来经营,那就有问题了。